令和2年分の年末調整から、手続きの電子化にむけた施策が実施されます。その一環として、国税庁から年末調整控除申告書作成用ソフトがリリースされました。何かと忙しい年末のこの時期、「年末調整業務を電子化して、効率的に年末調整を終わらせたい」とお考えの方も多いのではないでしょうか。

今回はそんな年末調整業務に関わる皆様に、年末調整の電子化に必要な手続きと課題について説明します。

年末調整の電子化で業務はどう変わる?

年末調整業務を電子化すると、業務はどのように変わるのでしょうか。

国税庁(https://www.nta.go.jp/users/gensen/nenmatsu/nencho.htm#soft_dl)によると、年末調整手続が電子化された場合は、次のような手順となります。

- 従業員が加入している保険会社から控除証明書を電子データで受けとる

- 従業員が控除証明書の電子データを年末調整用ソフトウェアにインポートして年末調整申告書の電子データを作成

- 従業員が1の控除証明書データと2の年末調整申告書データを勤務先に提出

- 勤務先の年末調整担当者が、従業員から提出された1・2のデータを給与システムにインポートして税額を計算

年末調整の電子化によるメリットは?

年末調整を電子化することによって、会社側は控除額の計算を自動化することができます。従業員側も、提出書類を手書きする必要がないので、計算ミス・記入もれの防止にもつながるでしょう。

さらに、提出された証明書や申告書を紙ベースで保存する必要がなくなり、管理の手間やスペース、コストを削減できます。

電子化できる書類はどんなものがある?

年末調整関係の書類で、電子データで提出できる書類は次のとおりです。

申告書

・扶養控除等申告書

・配偶者控除等申告書

・保険料控除申告書

・住宅ローン控除申告書

・基礎控除申告書(令和2年分から新設)

・所得金額調整控除申告書(令和2年分から新設)

控除証明書

・保険料控除証明書

・住宅借入金等を有する場合の所得税額の特別控除証明書

・年末残高等証明書

上記以外の証明書や申告書は電子データによる申請が法律で定められていないため、今のところ紙ベースでの提出が必要です。

電子化に向けて準備しなければならないことは?

年末調整の電子化には業務効率化に大きな影響がありますが、すぐに導入できるわけではありません。年末調整の電子化に当たっては、次のような準備をする必要があります。

「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」の提出

年末調整の電子化を行うには、最寄りの税務署に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出し、承認を受ける必要があります。

国税庁(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/6089_01.htm)

申告期日は特に定められていませんが、年末調整業務の開始までに承認が受けられるよう、早めに書類を提出しましょう。

年末調整を電子化することを従業員に周知

年末調整を電子化するには、従業員の協力も必要になります。従来は紙ベースで提出していた控除証明書を電子データで受けとり、それを元に年末調整用ソフトウェアで年末調整申告書の電子データを作成してもらわなくてはいけません。

スムーズに年末調整を行うためにも、作業の手順をわかりやすく従業員に説明しておきましょう。実際に年末調整業務を開始する日よりも数ヶ月ほど余裕を持って周知したいところです。

従業員に指示することは次の二点です。

- 年末調整申告書作成用のソフトウェアを取得する

(国税庁ホームページ:https://www.nta.go.jp/users/gensen/nenmatsu/nencho.htmから) - マイナポータル連携の準備(または保険会社から控除証明データを取り寄せ)

年末調整の電子化に対応した給与システムの導入(または改修)

従業員から提出されたデータを電子処理するには、当然ながら年末調整申告書の電子データを取り込んで処理できる給与システムが必要です。現在利用している給与システムで年末調整申告書を処理できない場合は、改修するか、新たな給与システムの導入を考えなくてはなりません。

2020年の税制改正では所得金額調整控除などの制度新設や変更もされているため、これを機会に社内で利用している人事・給与処理システムの見直しをするのも良いでしょう。

年末調整の電子化にはまだまだ課題が

様々なメリットがある年末調整の電子化ですが、端末操作が苦手な従業員への説明、導入時のコスト面など、様々な懸念もあります。設備費や給与システム上の課題は会社によって異なりますが、ここでは年末調整の電子化に関する課題についてご紹介します。

マイナポータルに対応している保険会社が少ない

従業員が会社に控除証明書のデータを提出する際は、マイナポータル経由か、保険会社が発行するデータを利用する必要があります。

ところが、国税庁のサイト(https://www.nta.go.jp/taxes/tetsuzuki/mynumberinfo/list.htm)によると、2020年10月時点でマイナポータルに対応している会社は生命保険料控除証明書で8社、住宅取得資金に係る借入金の年末残高等証明書の発行に至っては1社のみです。

政府はマイナンバーの活用や普及に力を入れているところですが、保険会社や銀行がマイナポータルに対応するには、まだまだ時間がかかりそうです。

自社ページからの証明書データ取得に未対応の保険会社も

マイナポータルから控除証明を提出できない場合は、保険会社から直接データを発行してもらうことになります。しかし、保険会社の中にはまだ電子データに対応していない会社も多く存在しており、全ての控除証明をすぐに電子データで処理することは実質的に困難な状況です。

年末調整控除証明書作成ソフトデータに対応している給与システムがまだ少ない

年末調整の電子化には、国税庁が無償提供する「年末調整控除申告書作成用ソフトウェア」を使用する必要があります。このソフトウェアは発表からまだ日が浅く、作成したデータを取り込める給与ソフトはまだ少ないのが現状です。

現在使用中の給与ソフトが年末調整控除申告書作成用ソフトウェアに対応していない場合、バージョンアップによる対応を待つか、対応する給与ソフトを探して新たに導入する手間が発生してしまいます。

改修、または新規導入までの準備期間の間は、データで提出してもらった書類を自動入力できないため、手入力しなければなりません。

参考:市販の給与ソフトの年末調整電子化対応状況

主な給与ソフト5種の年末調整電子化対応状況について、以下の3点を調べてみました(結果は2020年11月10日時点)。

- 保険会社から発行された保険料控除証明書データを読み込めるか(またはマイナポータルを通して連携できるか)

- 国税庁の年末調整ソフトウェアからダウンロードできるzipファイルに対応しているか

- 年末調整申告書をデータ提出できるか

すでに独自のシステムによって年末調整業務を電子化しているソフトが多く、導入によって一定の効率化を見込めます。国税庁の年末調整ソフトウェアには未対応ながらも、年末調整申告書をデータで提出できる機能があるものが便利です。

弥生給与

| 保険料控除証明書データの自動反映 | ×(未対応) |

| 国税庁年末調整ソフトウェアへの対応 | ×(未対応) |

| 年末調整申告書のデータ提出: | ×(手入力) |

給与奉行シリーズ

| 保険料控除証明書データの自動反映 | △ 『奉行Edge 年末調整申告書クラウド』のみ対応 |

| 国税庁年末調整ソフトウェアへの対応 | ×(未対応) |

| 年末調整申告書のデータ提出: | 〇 |

※独自システムによって年末調整申告書のデータを作成できる

PCA給与

| 保険料控除証明書データの自動反映 | ×(未対応・手入力が必要) |

| 国税庁年末調整ソフトウェアへの対応 | ×(未対応) |

| 年末調整申告書のデータ提出: | 〇(可能) |

MFクラウド給与

| 保険料控除証明書データの自動反映 | ×(未対応・手入力が必要) |

| 国税庁年末調整ソフトウェアへの対応 | ×(未対応) |

| 年末調整申告書のデータ提出: | 〇(可能) |

人事労務freee

| 保険料控除証明書データの自動反映 | ×(未対応・手入力が必要) |

| 国税庁年末調整ソフトウェアへの対応 | ×(未対応) |

| 年末調整申告書のデータ提出: | 〇(可能) |

部分的に年末調整の手続きを効率化したい場合

職場や従業員の加入する保険によっては「控除証明がデータで入手できない」「給与システムが対応していない」という場合もあるでしょう。では、給与システムや保険会社が年末調整の電子化に対応していない場合は、従来どおり手計算で業務を行うしかないのでしょうか。

国税庁(https://www.nta.go.jp/users/gensen/nenmatsu/pdf/nencho_faq.pdf)は、従業員が年末調整用のソフトウェアを使用すれば、ある程度効率化は可能としています。

加えて控除証明データの取得、年末調整申告書のデータ提出を行うことで、さらに効率化することができます。

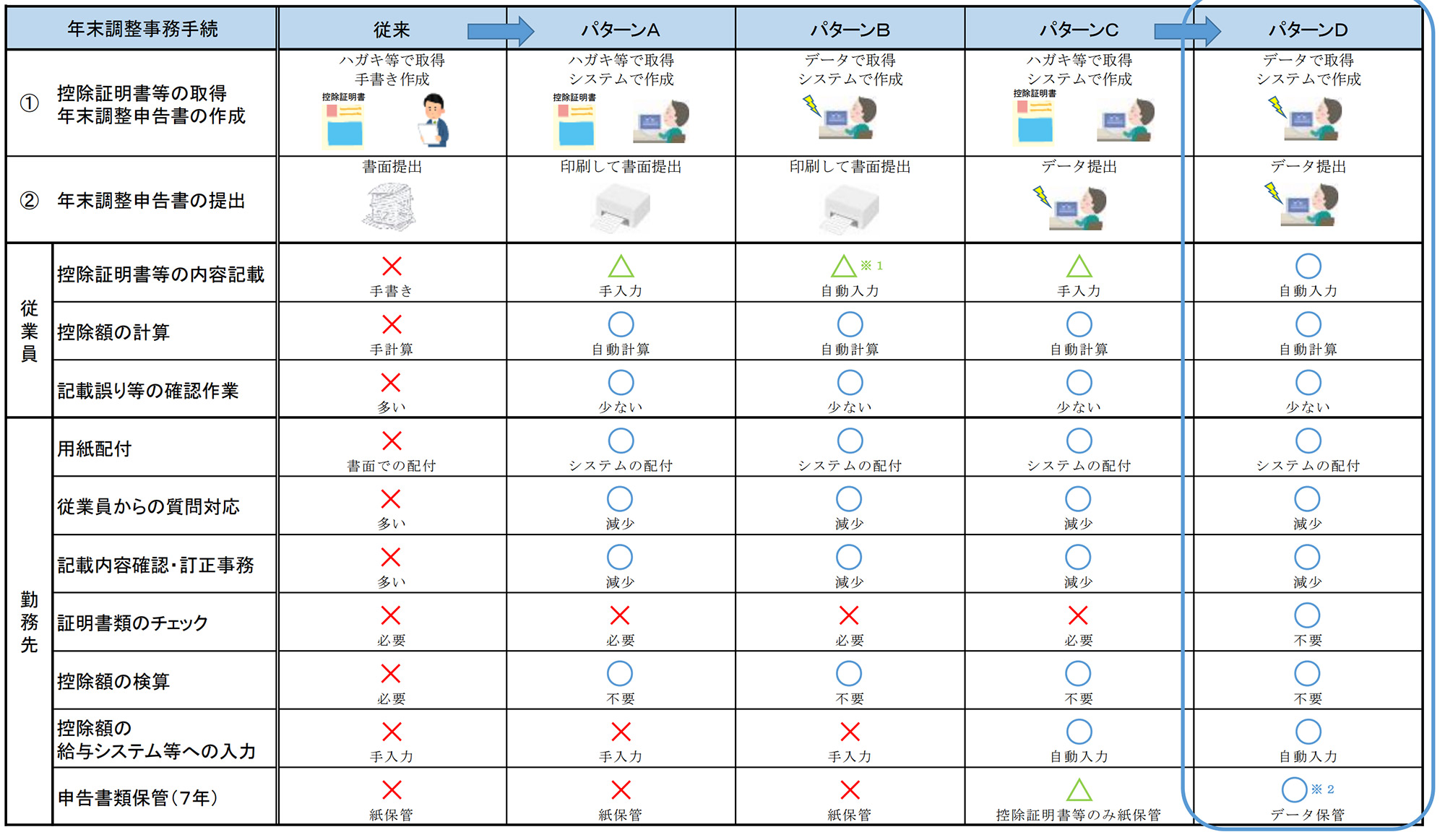

部分的に電子化した場合の年末調整業務はどうなるのか、見てみましょう。

年末調整ソフトウェアの利用による共通のメリット(全パターン共通)

- 申告書の用紙を従業員に配布しなくて良い

- 申告書を作成するときは保険会社などから送られてきた数字を入力するだけ

(計算しなくて良い)

パターンA(控除証明書・年末調整申告書を書面で提出)の場合

控除額は年末調整ソフトウェアで自動計算しているので、会社は計算の再チェックをする手間を省略することができます。

一方で、控除書類の目視チェック、給与システムへの控除額入力は手作業で行う必要があります。また、提出された申告書を7年間保管しなければなりません。

パターンB(控除証明書をデータで、年末調整申告書を書面で提出)の場合

控除証明書のデータをそのまま年末調整ソフトウェアにインポートして申告書を作れるため、従業員側の手間を省略できます。

ただし、年末調整申告書を書面で提出する場合、申告書に添付する控除証明書のデータも書面に直して提出しなくてはなりません。従業員側の作業手順はプラスマイナスゼロです。

控除証明書のデータを書面にするには、e-Taxホームページ(https://www.e-tax.nta.go.jp/cps/cps.htm)上で「QR コード付証明書等作成システム」を利用して「QR コード付控除証明書」 を作り、出力して提出します。

会社側も、給与システムへの入力作業や申告書類の保管が必要です。

パターンC(控除証明書を書面で、年末調整申告書をデータで提出)の場合

給与システムが国税庁の年末調整ソフトウェアに対応していれば、申告書データから給与システムに入力する手順を自動化できます。

書面で提出された控除証明書は保存しなければなりませんが、パターンA・Bよりも電子化のメリットを実感できるケースと言えるでしょう。

パターンD(控除証明書・年末調整申告書ともデータで提出)の場合

申告書の根拠である控除証明のデータから給与システムの入力まで、一貫して自動化できるパターンです。扶養家族の所得額証明など、一部確認作業は必要ですが、最も理想的な効率化のパターンです。

ただし、控除対象となる保険が全て控除証明書の電子データに対応し、なおかつ給与システムが年末調整ソフトウェアに対応している必要があります。多くの会社でパターンDのような業務を実現するにはまだ時間がかかりそうです。

まとめ

年末調整処理を完全に電子化・自動化するには、まだまだ各企業や社会全体の準備が必要になるでしょう。ただし、「対応する企業が増えてから検討すれば良い」と後回しにしていると、ますます電子化が遅れてしまいます。年末調整の電子化を導入しているという方は、まず社内での議論や税務署への申告など、今できるところから始めてみてはいかがでしょうか。